あけましておめでとうございます。今年もよろしくお願いいたします。

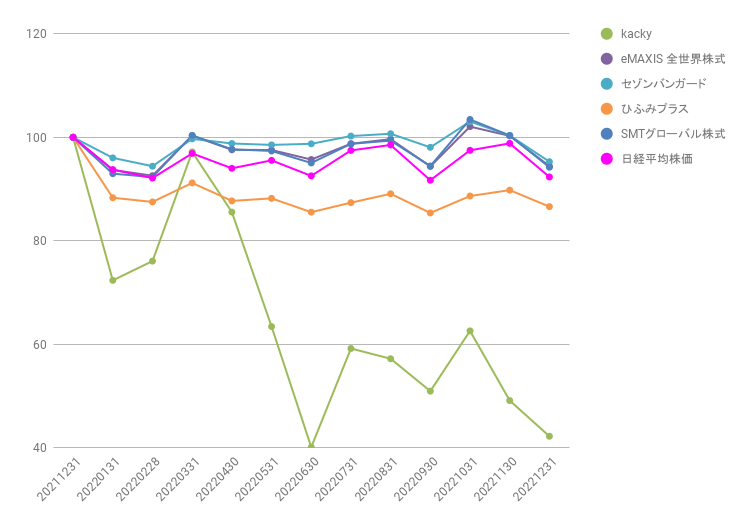

昨年はどのような年になりましたでしょうか。昨年はインフレと利上げが相場の基本テーマでした。コロナショックに伴う金融緩和の弊害およびウクライナ問題で受給が逼迫して世界的にインフレが進行。それを食い止めるべく米国を中心に金融緩和の終了と利上げが起こりました。結果として年初にはほぼゼロだった米国の短期金利が4%~5%にまで引き上がりました。これは劇的な変化です。それにともなってじゃぶじゃぶに流れていた投資マネーが急速に引きあげられていくのを1年で目の当たりにしました。

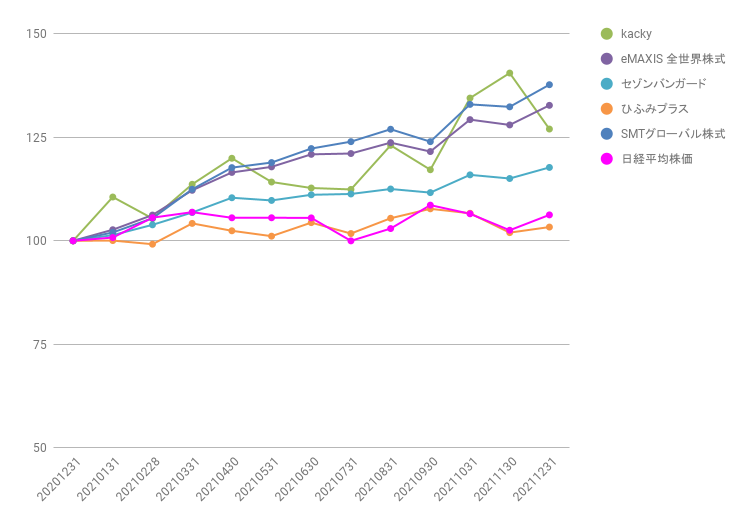

kackyファンドはこの相場をもろに食らって非常に厳しい1年となりました。特に暗号資産はステーブルコインのテラ(LUNA)や大手取引所のFTXの破綻などが響いて半分以下の価値になってしまいました。その一方で特に積立NISAで買っている国際株式のインデックスファンドやiDeCoのバランスファンドは円安の影響もあり損失は出ているもののそこまで深刻なものにはなりませんでした。3年前の水準に投資マネーは後退してはしまいましたが、まだまだトータルプラスは維持していますし、お値打ちになったと見ることもできるので今年は期待していこうかなと思います。

今年も、例年通り昨年の振り返りと今年の投資戦略を展望したいとおもいます。

昨年立てた目標は次の通りです。

- 最大損失(対前年評価額) –30%未満

- 投資コスト(税金+手数料) 前年水準キープ

さて、どれだけ達成できたでしょうか。

- 最大損失 -58%(6月) 達成ならず

- 投資コスト 30277円 達成!

ということで、最大損失は残念ながら暴落により達成できませんでしたが、投資コストは税金や手数料の削減に成功しました。

コストの内容ですが、

税金 30027円(16218円減)

手数料 250円(9845円減)

と、手数料、税金ともに減少しました。手数料はSBI証券で株式が1日100万円まで無料となったことが大きかったです。

次はアセットごとの利益率です(預金、DC除く)

| 名称 | 1年前 | 現在 | 利益率 |

| 暗号資産 | 61.1% | 49.8% | -63.46% |

| 国内株式 | 11.8% | 13.0% | -11.16% |

| 国際株式 | 25.0% | 37.2% | -26.81% |

| 国内債券 | 2.1% | 0% | -0.47% |

| 国際債券 | 0% | 0% | 0% |

といった感じで、昨年は全てのアセットがマイナスとなりました。国内株式は円安の影響で踏みとどまりいくらかはマシだったようです。しかし、年も変わり私の保有株が大きく上がるチャンスもあると思うので前向きに投資を続けたいと思います。

暗号資産のアセットは予定通り推移しているため少しずつ買っていきたいと考えています。国際株式は積立NISAを続けていく方針です。国内・国際債券は引き続きゼロを維持したいと思います。

- 暗号資産 現状維持~やや買い(40~60%)

- 国内株式 現状維持(10~20%)

- 国際株式 積立NISA買い(30~50%)

- 国内債券 引き続きゼロ(0%)

- 国際債券 引き続きゼロ(0%)

と、いろいろリスクも勘案して幅を持たせることにします。

目標は昨年と同じく、リスクとコストをコントロールしたいと思います。

- 最大損失(対前年評価額) –30%未満

- 投資コスト(税金+手数料) 前年水準キープ

今年は投資に関して主に2つのことをはじめます

- Ethererum積立始めます

- 外貨預金(ドル建て)始めます

暗号資産と外貨預金がわりと魅力的な水準に来ているので今年1年かけて積立てしていこうかなと。ともに1万円ずつくらいを想定しています。ドル建ての預金は年利4%台まで来ているので非常に魅力的になりました。Ethereumはある程度積み上がってきたらステーキングに回して金利を得ようと考えています。

今年1年も健全な長期運用を目指します。読者の皆様、今年もよろしくお願いいたしますm(_ _)m