あけましておめでとうございます。今年もよろしくお願いいたします。

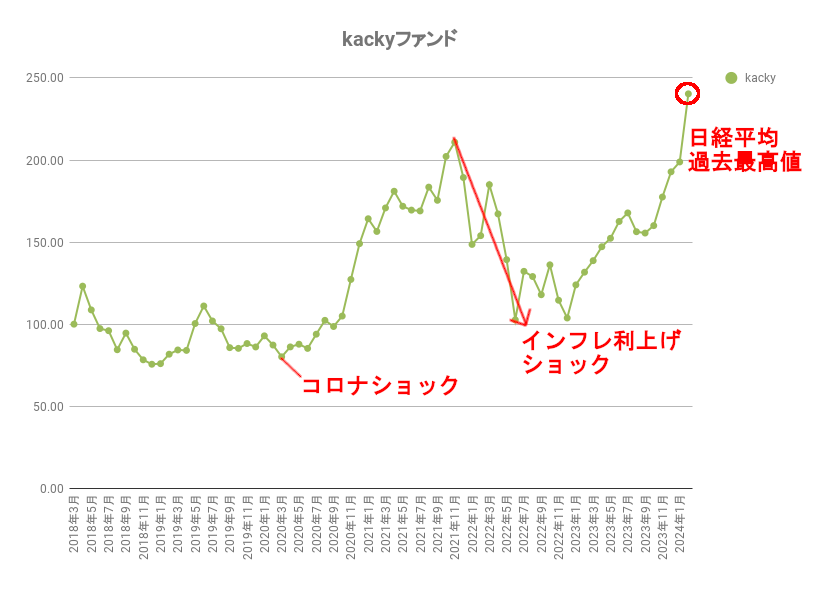

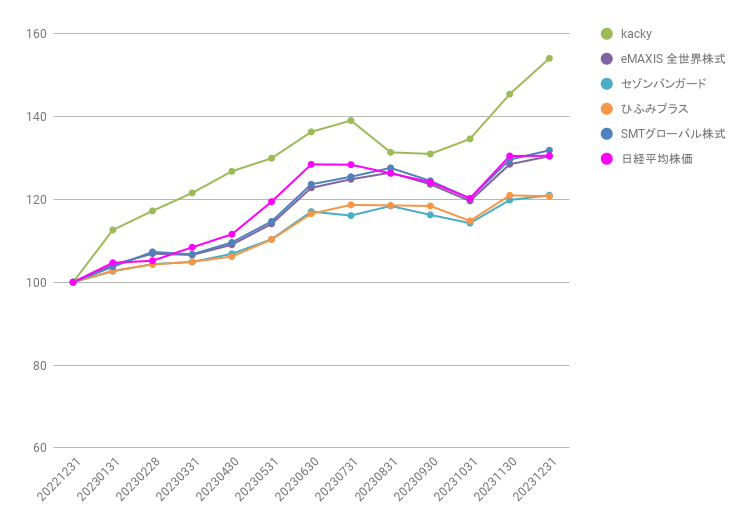

昨年はどのような年になりましたでしょうか。昨年は前半はインフレと利上げが引き続きテーマとなり後半に連れて景気後退や利下げが意識される展開となりました。インフレを食い止めるべく米国を中心に行われた利上げにより金利が5%にまで引き上がりました。しかし一昨年の株価の下落を受けて割安となった成長株を中心に1年を通して株価が上がりやすい年でした。為替の方は11月くらいまでは一方的に円安に傾斜したものの、欧米の景気後退による利下げ期待と日銀の金利正常化期待が重なって12月に一気に円高に傾きました。

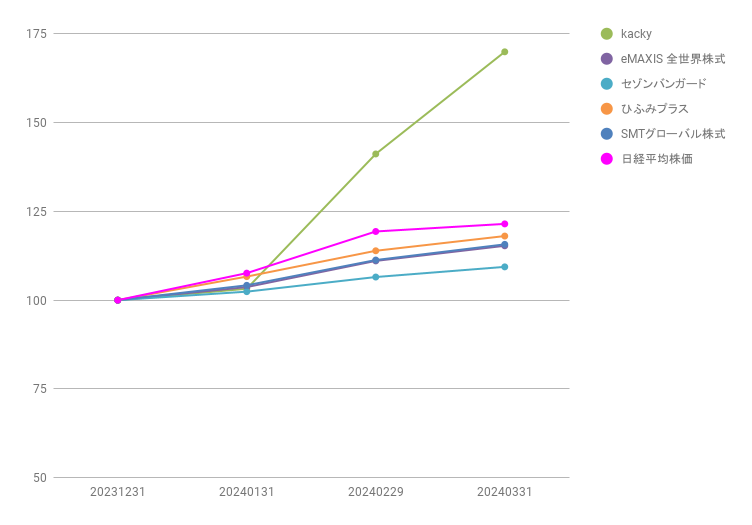

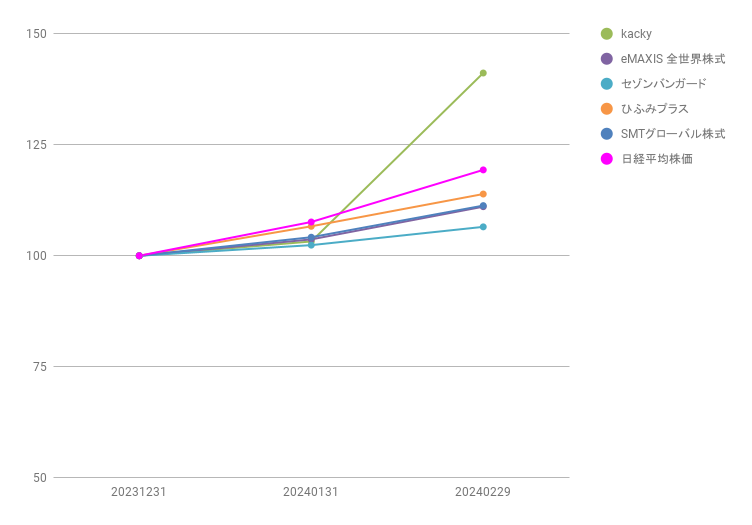

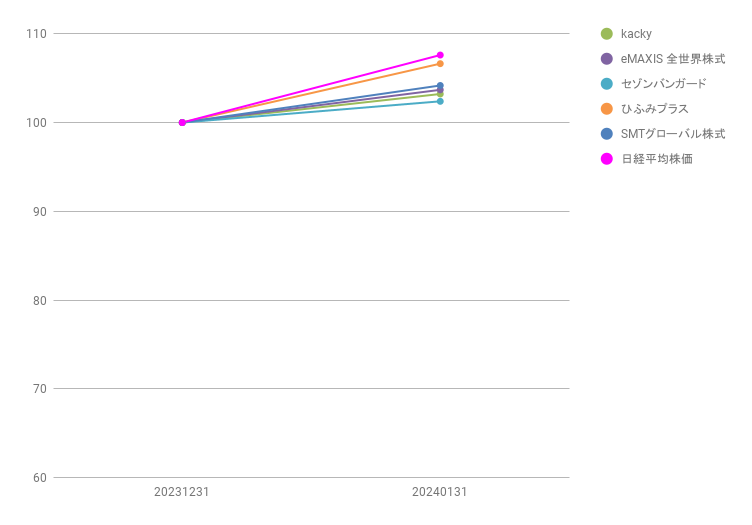

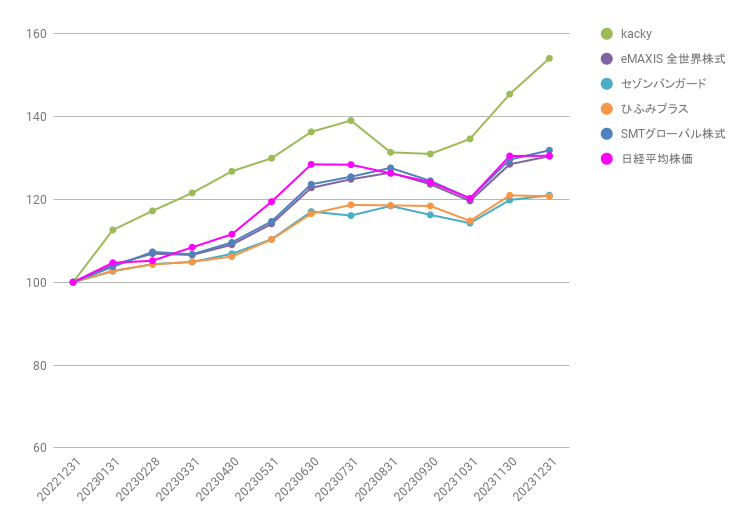

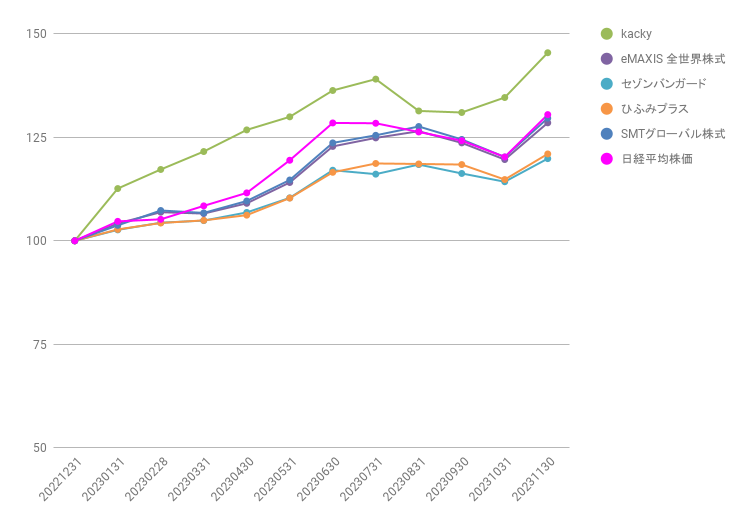

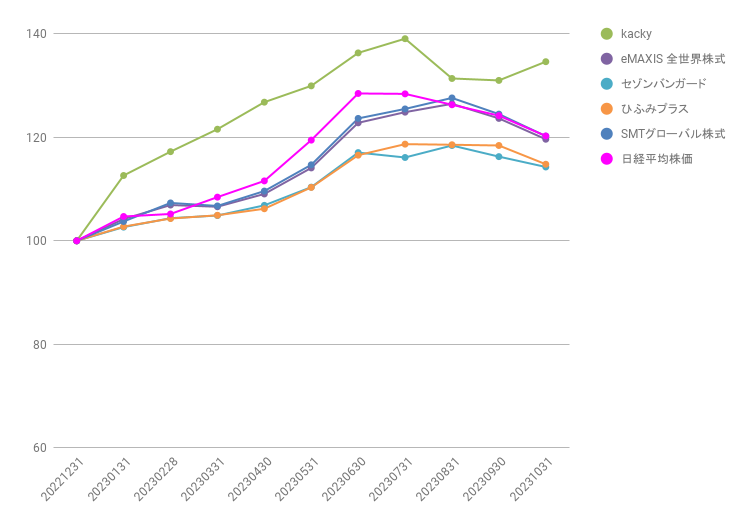

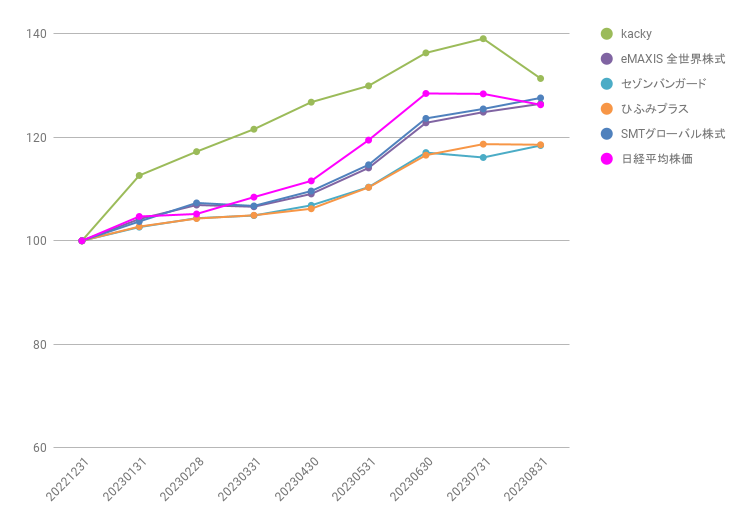

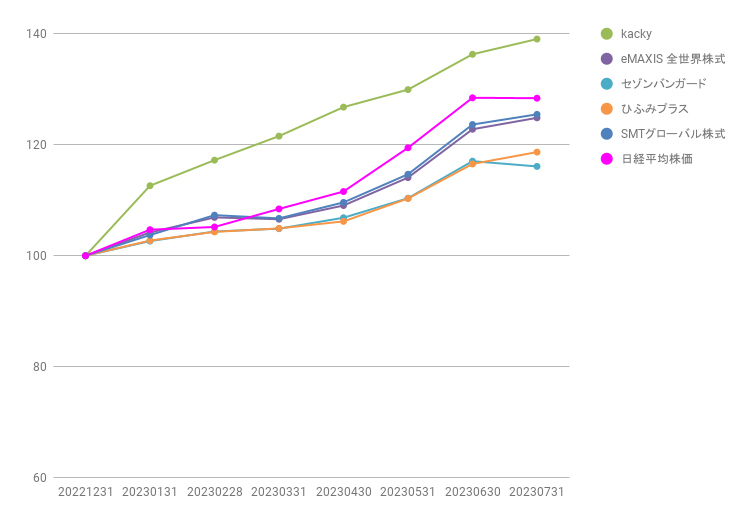

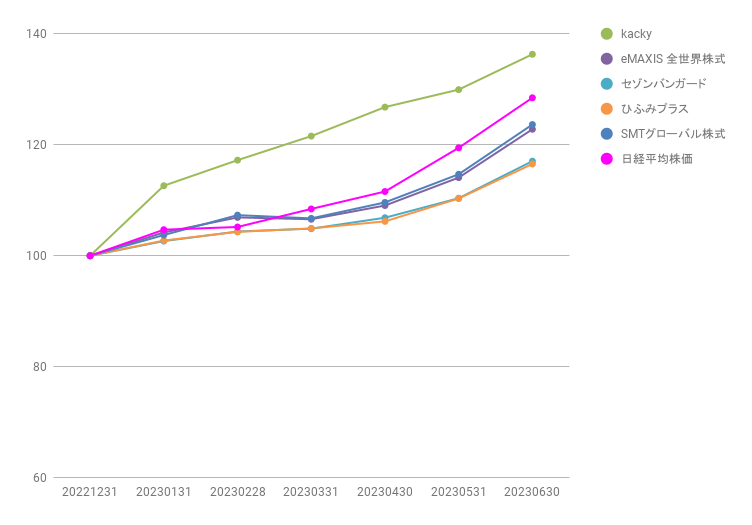

kackyファンドは相場を追い風に躍進を遂げた1年でした。前年比でマイナスになる月が1つもなく、ベンチマークを大幅に上回り、一昨年の下落から巻き返す事ができました。特に暗号資産が今年の米国ETFへの承認への期待から予想を上回るリターンとなりました。今年も一段と飛躍する年にしていきたいと思います。

それでは今年も、例年通り昨年の振り返りと今年の投資戦略を展望したいとおもいます。

昨年立てた目標は次の通りです。

- 最大損失(対前年評価額) –30%未満

- 投資コスト(税金+手数料) 前年水準キープ

さて、どれだけ達成できたでしょうか。

- 最大損失 0%達成!

- 投資コスト 20557円 達成!

ということで、昨年は年初から大幅な利益となり損益は目標達成、投資コストも税金や手数料の削減に成功しました。

コストの内容ですが、

税金 20532円(9495円減)

手数料 25円(225円減)

と、手数料、税金ともに減少しました。手数料はSBI証券では10月以降株式が無制限で無料となりました。今後は手数料ゼロで運用でき、税金も新NISAの活用で削減が期待できます。

次はアセットごとの利益率です(預金、DC除く)

| 名称 | 1年前 | 現在 | 利益率 |

| 暗号資産 | 49.8% | 55.1% | 113.05% |

| 国内株式 | 13.0% | 11.3% | 63.91% |

| 国際株式 | 37.2% | 33.4% | 76.45% |

| 国内債券 | 0% | 0.2% | 0% |

| 国際債券 | 0% | 0% | 0% |

といった感じで、昨年は全てのアセットがプラスかつ過去最大級の利益率となりました。

今年は暗号資産と国内株式は現状維持で行きたいと思います。国際株式は新NISAの積立枠でオルカン(eMAXIS Slim全世界株式)を購入予定です。国内債券は昨年ポイント目的で少しだけ買い、今年は金利上昇を意識して個人向け国債の変動金利型を購入予定です。国際債券は購入予定はありません。

- 暗号資産 現状維持(40~60%)

- 国内株式 現状維持(10~20%)

- 国際株式 新NISA買い(30~50%)

- 国内債券 個人向け国債を買う(0%~10%)

- 国際債券 引き続きゼロ(0%)

と、いろいろリスクも勘案して幅を持たせることにします。

目標は昨年と同じく、リスクとコストをコントロールしたいと思います。

- 最大損失(対前年評価額) –30%未満

- 投資コスト(税金+手数料) 前年水準キープ

さて、2023年に行っていたEthereumと外貨預金のリターンをざっと振り返ります。

- 米ドル定期 $515.90 72772円 (+1772円) +2.4%

- Ethereum 0.9708ETH 313464円 (+93464円) +42.5%

米ドル定期については年初の良い時期から購入することができたため、金利も得られて上々の結果だと思います。Ethereumについては年初から3倍程度まで伸ばしたため期待以上のリターンを得ることができました。Ethereumについては今後も長期保有の予定ですが、米ドルについては今後の見通しが難しいため、早々に手仕舞いをするつもりです。

また、今年はEthereumと外貨積立は行わず、新NISAの積立を行うにとどめます。余剰資金は別の使い道を考えています。資産運用だけが全てではなく、様々な使い道を通じて自分の生活を豊かにすることが大切です。

今年1年も健全な長期運用を目指します。読者の皆様、今年もよろしくお願いいたしますm(_ _)m