今週末、日経平均がついに過去最高値を更新しました。kackyファンドも過去最高益を更新中です。

これを期に5年前の記事から今までを振り返り、kackyファンドの過去最高益への軌跡をお送りします。

ここ最近の上げ相場と新NISAの開始で株式投資を始めてみた方も多くなってきたと思うので、この紆余曲折の歴史を見てそういった方々への肥やしになれば幸いです。

過去10年の振り返り記事はこちらを御覧ください。

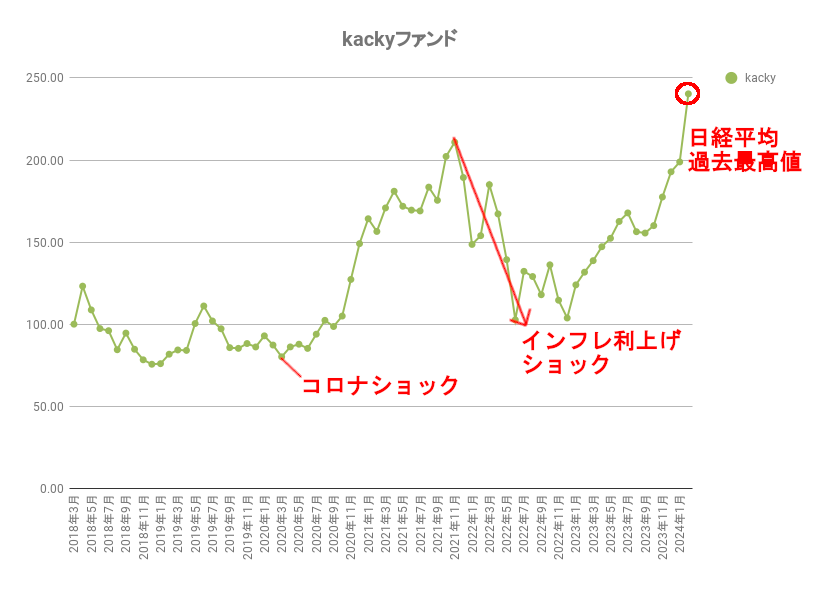

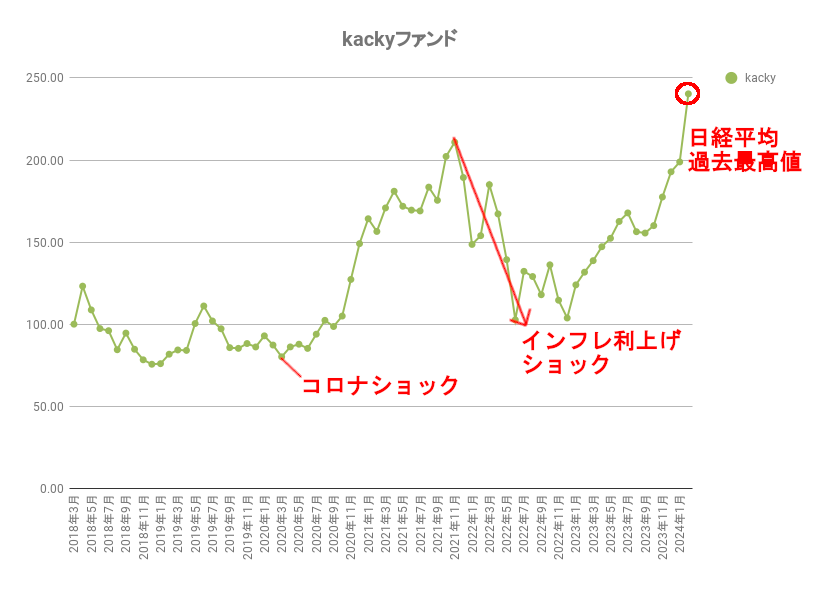

まずはkackyファンドのリターンの推移のグラフです。(2018年3月を100とした指数です)

kackyファンドは2020年のコロナショック以上に2022年の利上げショックをモロに受けて5年間の利益を吐き出しましたが2023年に驚異的な回復を見せました。

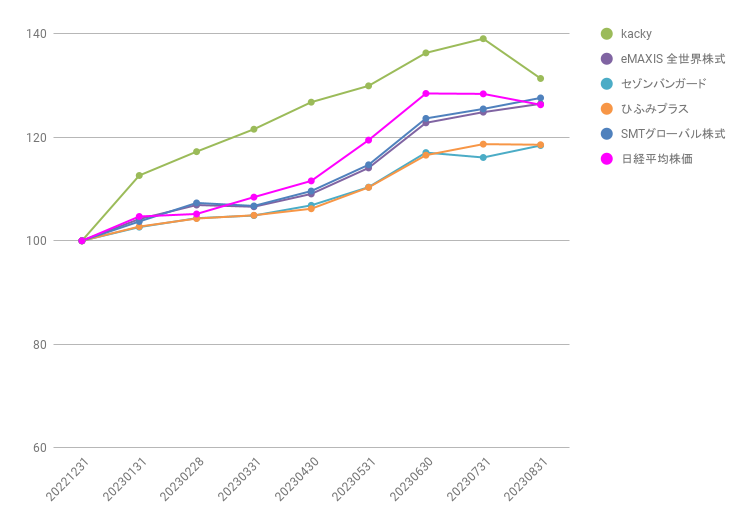

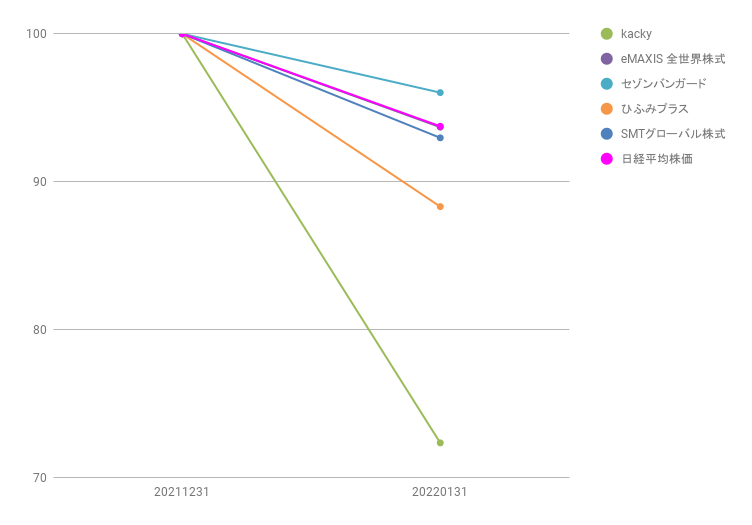

また、リスク・リターンを主要な株式インデックスと比較してみてみましょう。

| kackyファンド | TOPIX | MSCI KOKUSAI | MSCI Emerging |

| 年率リターン | 23.71% | 12.68% | 19.40% | 6.74% |

| 年率リスク | 24.05% | 14.06% | 17.19% | 17.59% |

| シャープレシオ | 0.99 | 0.89 | 1.13 | 0.38 |

リスク、リターン比較 (5年)この5年間は株式インデックスと比較しても非常に大きなリターンを得ていることがわかります。標準偏差も相応に高いですが、シャープレシオはMSCI KOKUSAIについで良い水準です。

この5年間は新興国インデックスが振るっていないこともわかりますね。

つぎは各年度の相場サマリーとブログ記事ハイライトをまとめました。

2019年

2019年は、米中貿易戦争が市場の大きなテーマの一つでした。これは、世界経済の成長見通しに影響を及ぼし、株式市場には不確実性をもたらしましたが、年末にかけては多くの市場でリカバリーが見られました。為替市場では、ドルが主要通貨に対して強い動きを見せました。暗号資産は比較的安定した年であり、ビットコインは一時的な上昇を見せたものの、年間を通じて大きなブレイクスルーはありませんでした。

暗号投資方針に悩むkacky

まず、BitcoinCash(BCH)が仲間割れして2つのコインに分裂してしまったので嫌気が指して全部手じまいました。売った資金はBTCとETHに変えて運用してきましたが、ETHやXRPは最近元気がありません。そんなこんなしている間にEOSやらTRONやらLitecoinやらStellarやらといったライバル達が追い上げてきて盛り上がりを見せています。私は通貨型とコントラクト型は強いモノが弱いモノを飲み込む性質があると考えているので(普通に考えたら、人気の無い通貨やコントラクトを利用したいと考える人はいないですよね)、このままETHやXRPを保有すべきか、ライバルに移るべきか頭を悩ませている毎日です。ちなみにステーブルコイン(ドルやユーロ、円、現物資産に価値を裏付けしたトークン)やセキュリティトークン(企業型トークンが株式に近い性質をもったもの)が話題ですが、私の投資対象外です。

https://www.kacky-investment.net/2019/03/31/%e4%bb%ae%e6%83%b3%e9%80%9a%e8%b2%a8%e6%8a%95%e8%b3%87%e3%81%ab%e6%82%a9%e3%81%bf%e3%81%be%e3%81%99/

2020年

2020年は、COVID-19パンデミックによって世界が震撼しました。市場は大きな落ち込みを経験し、多くの国でロックダウンが実施されました。株式市場は急速に下落しましたが、政府と中央銀行の積極的な財政刺激策と金融緩和策により、年末にかけて驚異的な回復を遂げました。為替市場では、不確実性の高まりとともにドルが強まる場面もありましたが、主要通貨に対してはさまざまな動きを見せました。暗号資産はこの年、特にビットコインが強いパフォーマンスを見せ、多くの投資家が安全資産としての魅力を再評価しました。

株安不安よな。kacky、動きます

ということで、私のファンドには暗号資産を清算した分のキャッシュが豊富に残っていまして、これはチャンスなのではないかなと捉えています。正直暗号資産はこれからどうなるのか予想がつかない。少なくともビットコインの半減期までは動きづらいところがありますので、このチャンスを逃さず、株式に振り向けるという決断をします。この投資が成功すれば、kackyファンドにとっても結構大きなインパクトがあると思います。

https://www.kacky-investment.net/2020/03/01/%e6%a0%aa%e5%ae%89%e4%b8%8d%e5%ae%89%e3%82%88%e3%81%aa%e3%80%82kacky%e3%80%81%e5%8b%95%e3%81%8d%e3%81%be%e3%81%99/

2021年

2021年は、ワクチンの普及により経済活動が徐々に正常化し始める中、株式市場は記録的な高値を更新しました。テクノロジー株を中心に、成長株が市場を牽引しました。為替市場では、ドルは変動がありつつも、経済の回復期待により主要通貨に対して比較的安定しました。暗号資産市場は爆発的な成長を遂げ、ビットコインやイーサリアムなどが過去最高値を更新し、暗号資産への関心が高まりました。

2018年の過去最高益を抜けてウキウキ

先月に暗号資産と株式を大きく仕込みました。結果はというと予想に反して株式や暗号資産は大きく上昇し、特に暗号資産は大きく伸びてkackyファンドは過去最高益を更新することができました。

https://www.kacky-investment.net/2021/11/01/%e6%ad%a3%e5%bf%b5%e5%a0%b4%e3%82%92%e6%8a%9c%e3%81%91%e3%81%9f%ef%bc%81/

2022年

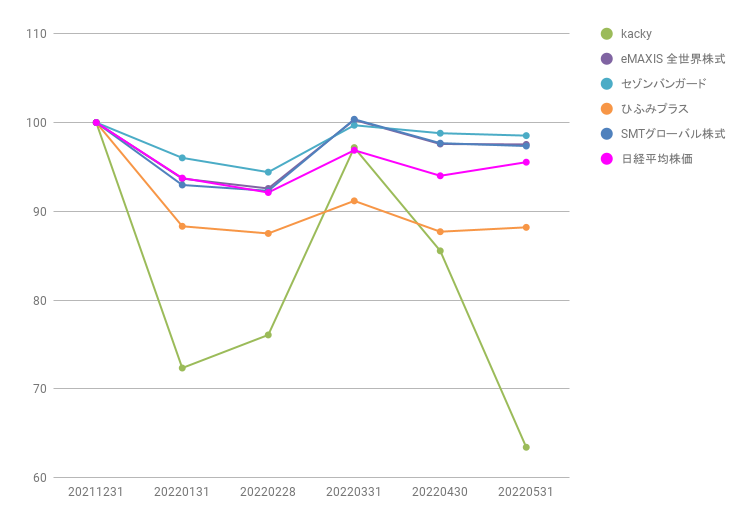

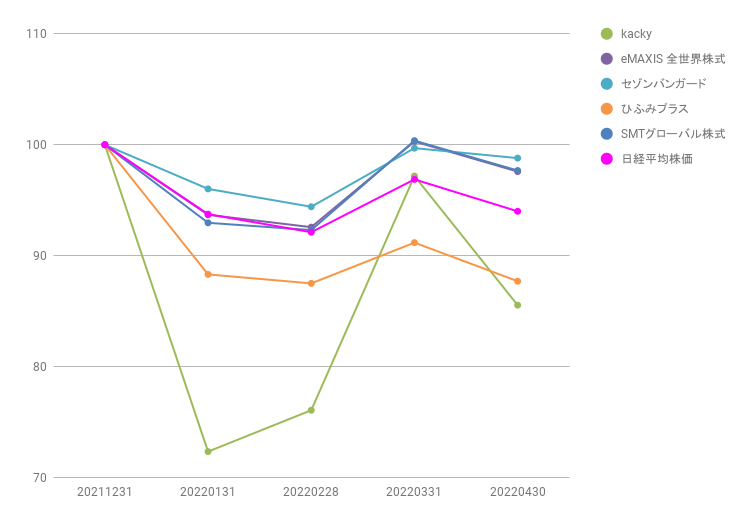

2022年は、インフレの懸念と中央銀行による金利引き上げが市場の主要な動きを形成しました。株式市場は大きな波乱を経験し、特に成長株が圧力を受けました。為替市場では、ドルが主要通貨に対して強く、インフレと金利の上昇によりドル高が進みました。暗号資産市場は、セルシウス、スリーアローズ、FTX、BlockFiといったいくつかの大きな暗号通貨プロジェクトの崩壊と市場全体の下落により、厳しい年となりました。

前年から打って変わって瀕死のkacky

kackyファンドは暗号資産の価格が崩壊してブッチギリの大損になっています(´;ω;`)まあ、一時は700万まで行っていたビットコインが200万円まで下がってしまったのですからまあこうなりますよね。暗号資産の下落は、暗号資産でビジネスをしている企業にとっても打撃を与えていて、特に暗号資産に投資してきた企業は経営危機を迎えたり、倒産する企業も出てきました。具体的にいえば、セルシウスやスリーアローズキャピタルといった企業が経営危機や破産を迎えています。Coinbaseといった優良上場企業でさえも従業員の削減に追い込まれています。

https://www.kacky-investment.net/2022/07/09/%e3%81%9d%e3%82%8d%e3%81%9d%e3%82%8d%e6%9c%ac%e5%bd%93%e3%81%ae%e5%ba%95%e3%81%8b%e3%81%aa%e6%b7%a1%e3%81%84%e6%9c%9f%e5%be%85/

2023年

2023年は、市場が前年のインフレ圧力と金融引締めからの調整を試みた年でした。株式市場は、経済指標や企業業績に応じて波乱含みの動きを見せました。為替市場では、経済の見通しや中央銀行の政策方向性によって主要通貨間で変動が見られました。暗号資産市場は、回復の兆しを見せつつも、依然として高いボラティリティと規制に関する不確実性に直面しています。

暗号資産の逆風からの逆転

kackyファンドは月中に暗号資産が10%程度暴落したため、トータルで8%下落と厳しい月でした。ランキングトップはかろうじてキープしましたが、かなりリードは縮まりました。しかし、ここはチャンスと捉えて8月末に暗号資産を多めに購入しました。しばらく暗号資産は様子見で株式中心につみたてて、米ドル定期も続けていこうと思います。

https://www.kacky-investment.net/2023/09/05/%e9%80%86%e9%a2%a8%e3%82%92%e3%81%ae%e3%82%8a%e3%81%93%e3%81%88%e3%81%a6/

いかがでしょうか。結果的に見ると順調に利益が出せていますが、2年前に利益を吐き出して、それを1年で取り返すジェットコースターのような5年間でした。結局投資はいつ利益を失ってもおかしくないリスクと隣合わせのものですが、そのリスクを受け入れてバイアンドホールドを続けることで今があります。

2018年ではまだまだマイナーな投資法だったインデックス投資は今やみんなが知る投資になり、eMAXIS Slimシリーズが総額8兆円を超えるまでになりました。すばらしいことです。そこで私としては投資で利益を得るには投資信託の選択だけでなく「バイアンドホールド」が重要だということを伝えて締めくくりたいと思います。

それではこれからも長期投資で行きましょう!